인사이트4U

매거진

성공적인 엔젤투자의 길라잡이

펀딩포유

2023.06.15

※ 2023년 1월 1일자 소득세법 개정으로 '소득세 과세표준 구간'이 조정되었습니다

엔젤투자 소득공제 혜택

■ 소득공제란?

과세의 대상이 되는 소득액을 결정하기 위하여 총 소득액에서 법으로 정해진 금액을 빼내는 것. 쉽게 말해, 연소득 중에서 "소득공제에 해당하는 금액만큼" 돈을 덜 벌었다고 봐주는 제도입니다. 기본적으로 세금(소득세)은 연소득에서 세율을 곱해서 계산되기 때문에 그 만큼 세금 혜택을 받을 수 있습니다.

연소득(덜 벌었다고 봐줌) X 세율 = 소득세(세금 깎아주는 효과)

■ 엔젤투자 소득공제란?

엔젤투자란 개인들이 창업 벤처기업에 사업자금을 출자하고 주식으로 그 댓가를 받는 투자를 말하는대요, 엔젤투자에는 ① 벤처기업에 직접 투자하는 경우, ② 크라우드펀딩을 통해 벤처 기업에 투자하는 경우, ③개인투자조합을 결성하여 출자하는 경우 등 크게 3가지로 구분됩니다. 이 3가지 방식으로 벤처기업에 투자한 경우는 모두 「조세특례제한법」 및 「조세특례제한법시행령」에 근거하여 소득공제 혜택을 받을 수 있습니다.

* 크라우드펀딩의 경우 무조건 소득공제 혜택이 적용되는 것이 아니라 벤처기업의 증권형 투자 시에만 가능

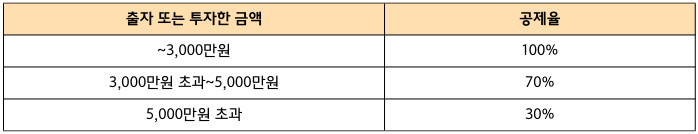

투자 금액별 소득공제율

예시로 세금 혜택 계산해보기

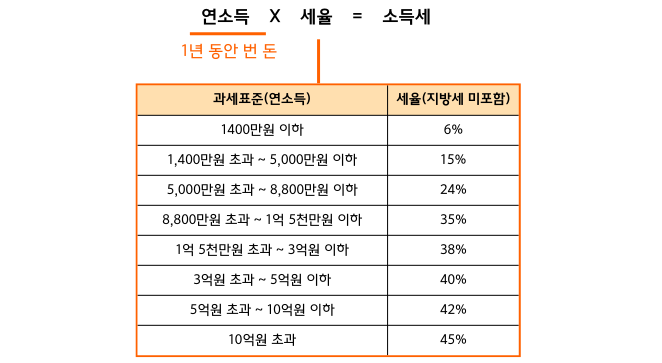

연소득에 따른 세율을 한번 알아보겠습니다. 우리나라는 연소득에 따라 아래와 같이 누진소득세율이 적용 됩니다.

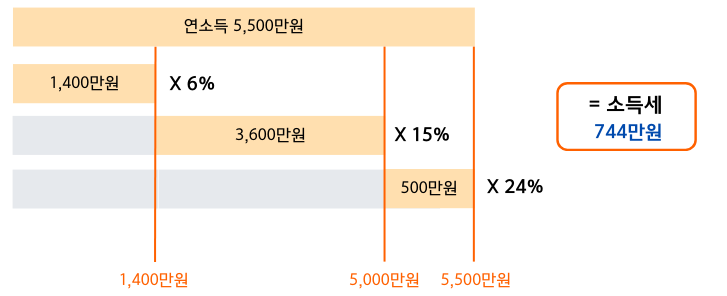

예를 들어, 연봉이 5,500만 원이라고 가정하고, 소득세 금액을 계산해 보면 1,400만원까지는 6%의 세금을 내고, 1,400만 원부터 5,000만 원까지는 15%의 세금(3,600만원 해당),5,000만 원 초과분(500만원에 해당)은 24% 세금을 내게 되어 총 소득세 금액은 744만 원으로 계산됩니다(아래 그림 참조).

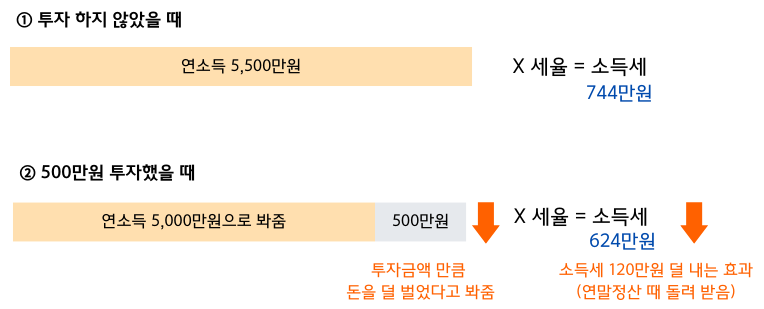

그럼 이 경우 크라우드펀딩을 통해 벤처기업에 500만 원을 투자했다고 가정하고 어느 정도의 소득공제 혜택을 받을 수 있는 지 계산해 보겠습니다.

위와 같이 5,500만 원의 연봉 중에서 500만 원을 투자했으니, 500만 원을 덜 벌었다고 인정받을 수 있고, 결국 소득을 5,000만 원이라고 보게 되는 것입니다.

따라서, 5,000만 원으로 다시 소득세를 계산해 보면 소득세는 624만 원입니다. 결국, 크라우드펀딩을 통해 500만 원을 투자하고 120만원(500만원x세율24%)의 세금혜택을 보게 되는 것입니다(지방소득세 포함 132만 원 공제 혜택).

500만 원 투자하고 120만 원의 소득공제 혜택을 받는 것이니 본인의 세율만큼 일단의 투자수익이 나온다고 볼 수도 있고, 할인혜택을 받아 주식을 매수했다고 볼 수 있습니다.

이 세금혜택은 근로소득자라면 연말정산 때, 사업소득자라면 5월 종합소득세 신고때 돌려받게 됩니다.

엔젤투자 소득공제 적용 시기

연말정산은 회사를 다니는 근로소득자가 그 다음해 2월 소득세를 덜 낼지, 더 낼지를 정확하게 조정 및 계산하는 과정이라고 보시면 됩니다.

직장인들은 매달 월급을 받을 때, 월급의 총 금액에서 4대 보험료와 소득세, 지방소득세의 대략적인 금액을 미리 떼고(미리 국가에 내고) 월급을 받게 됩니다. 미리 내었던 소득세와 지방소득세는 대략적인 금액이었기 때문에 다음년도 2월 연말정산을 통해, 정확한 금액을 다시 계산해서 소득세를 더 낼지. 돌려받을 것인지를 정확하게 맞추는 것이지요. 그래서 덜 냈던 사람은 더 내야하고, 더 냈던 사람들은 돌려받게 되는 것입니다.

먼저 소득 공제를 받기 위해서는 투자확인서가 필요합니다. 투자확인서 신청기한은 투자일이 속하는 과세연도의 소득공제 신청 전까지(투자한 이듬해 5월말까지)입니다.

(ex.'21년 6월 투자시 '22년 5월까지 신청)

하지만 투자한 해에 소득공제를 받지 않을 경우에는 별도의 소득공제 시기변경 신청서를 작성하여 투자한 기업에게 제출해주시면 됩니다. 시기변경 신청서 파일은 엔젤투자지원센터 '투자확인서 안내'에서 다운 받으시거나, 주주방 통해서 기업에게 요청하실 수 있습니다.

주의할 점

단! 반드시 3년 동안 해당 증권을 보유하고 계셔야 합니다. 만약 조기상환을 청구하여 만기도래 이전에 상환을 받으셨거나 다른 투자자와 증권을 거래하였을 경우, 소득공제 대상에서 제외되거나 이미 소득공제를 받은 경우 공제받은 금액에 해당하는 세액을 다시 지불해야 합니다.

증권형 크라우드펀딩으로 소득공제 신청하는 방법

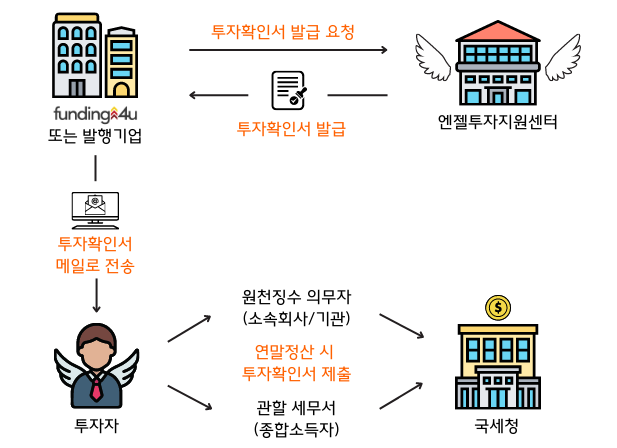

■ 투자확인서 발급

※ 소득공제 대상 투자자님들께 자세한 소득공제 신청안내와 투자확인서, 출자 등 소득공제 신청서를 이메일로 발송해드립니다.

■ 소득공제 신청방법

1. 근로소득자 - 연말정산시

[방법]

·소속 기관(회사)에 소득공제 신청서와 투자확인서 제출

·국세청 홈택스/연말정산 간소화 서비스에 입력

[소득공제 신청방법]

·이메일로 발송해드린 "출자 등 소득공제 신청서"를 참조하여 작성해주십시오.

2. 사업소득자 - 종합소득세 신고시

[방법]

·국세청 홈택스에 종합소득세 신고

·소득공제 신청서와 투자확인서를 관할 세무서에 제출

[국세청 홈택스 입력 방법]

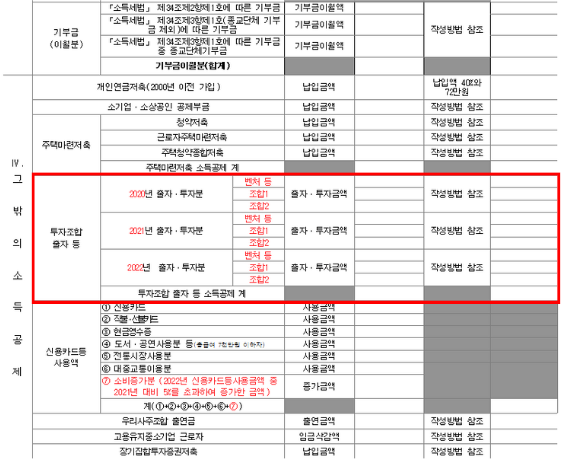

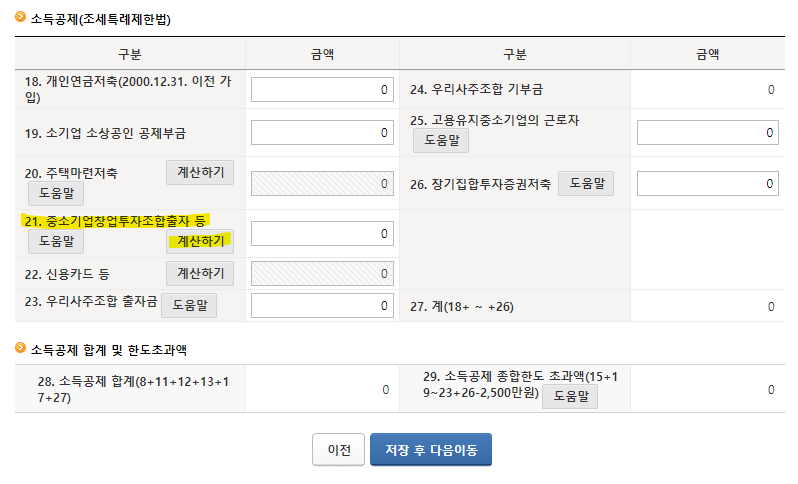

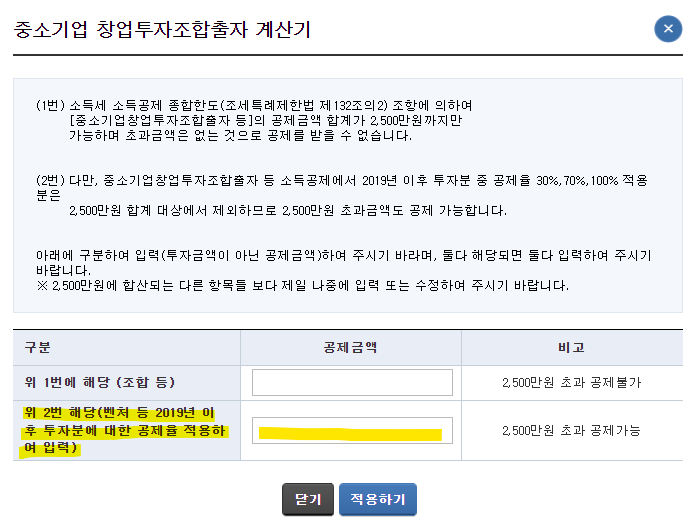

① 소득공제 항목 중 21번 '중소기업 창업투자조합출자 등' 계산하기 클릭

② '중소기업 창업투자조합출자 계산기'의 2번 항목에 해당 공제 금액 입력

도전

2020.10.14 17:51

펀딩포유

2020.10.14 18:08

와썹맨

2020.10.14 17:23

펀딩포유

2020.10.14 18:07

열혈주부

2020.10.14 10:32

펀딩포유

2020.10.14 18:07

지숙

2020.10.13 17:51

펀딩포유

2020.10.14 18:06